Основные изменения в кассовом оборудовании за 2021 год

(Пока оценок нет)

(Пока оценок нет)

Согласно Федеральному закону № 54 ««О применении контроль-кассовой техники», вступившему в силу 15 июля 2016 года, в 2021 году окончательно завершился поэтапный переход предпринимателей и юридических лиц к новым техническим требованиям, применяемым к контрольно-кассовым аппаратам, а также порядку их использования.

Изменения, связанные с приобретением и работой ККТ.

Современные ККТ должны в обязательном порядке должны обладать фискальным накопителем, который в режиме реального времени посредством сети Интернет будет передавать данные о покупке Оператору фискальных данных, а после в налоговые органы. А также обеспечивать возможность передать кассовый чек покупателю в электронном виде: на указанный номер телефона или e-mail (статья 4.7 «Требования к кассовому чеку и бланку строгой отчетности»). Данное требование вступило в силу начиная с 1 февраля 2017 года.

Касса в обязательном порядке должна поддерживать формат фискальных данных 1.05 и ставку НДС 20%.

С 1января 2021 года в Российской Федерации был отменен ЕНДВ (единый налог на вмененный доход). А поскольку система налогообложения напрямую отражается в параметрах ККТ, пользователи касс должны были внести соответствующие изменения в работу аппаратов. При этом перерегистрация касс не требовалась.

С 1 февраля 2021 года ИП обязаны указывать в чеке стоимость единицы товара, количество, а также полное наименование товаров или оказываемых услуг.

С 1 июля 2021 года закончился срок отсрочки на приобретение онлайн-касс для предпринимателей, торгующих товарами собственного производства и не имеющих сотрудников, работающих по трудовому договору. До указанной даты данная категория предпринимателей пользовалась льготой и могла не переходить на онлайн-кассы в соответствии с ч. 1 ст. 2 Федерального закона от 6 июня 2019 г. № 129-ФЗ.

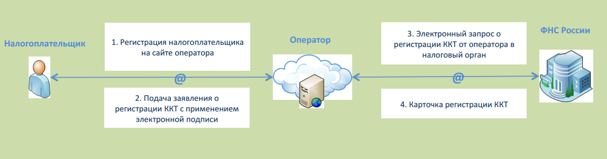

В то же самое время регистрация кассовых аппаратов стала значительно проще. Теперь оформить регистрацию, внести изменения или снять с учета онлайн-кассу можно не тратя время на визит в налоговую службу. Достаточно зайти на официальный сайт ФНС России в раздел «Личный кабинет налогоплательщика». Однако такая возможность появляется у предпринимателей только после подписания договора с ОФД.

Кроме того, согласно поправкам, внесенным в Налоговый кодекс РФ 1 января 2018 года, некоторые предприниматели могут рассчитывать на определенные льготы связанные с приобретением онлайн-кассы. Данная мера поддержки позволяет компенсировать часть расходов на приобретение кассового аппарата и дополнительные расходы, связанные с модернизацией уже установленного аппарата. Размер налогового вычета может составить до 18 000 рублей за один ККТ.

Несмотря на то, что обновленные требования с 2021 года применяются к абсолютно всем кассовым аппаратам на территории Российской Федерации, законом предусмотрены и исключения. В статье 2 «Особенности применения контрольно-кассовой техники» 54-ФЗ от 22.05.2003 г. указаны организации и ИП, которые могут осуществлять свою деятельность без применения онлайн-касс. К примеру, без применения кассовых аппаратов могут обойтись те юридические лица, которые занимаются:

- продажей ценных бумаг;

- продажей проездных билетов в общественном транспорте;

- продажей в киосках мороженного и безалкогольных напитков в разлив;

- ремонтом обуви;

- сезонной торговлей овощами вразвал;

- продажа продукции непродовольственных групп, не входящей в перечень № 698-р, на открытых участках, либо через прилавки, расположенные на территории закрытых рынков;

- работают в статусе самозанятого лица;

- и др.

Современные кассовые аппараты.

Помимо того, что современные кассовые аппараты должны полностью соответствовать обновленным техническим требованиям, большинство из них обладают множеством дополнительных функций и способны стать настоящими помощниками в ведении бизнеса. Среди таких полезных функций можно выделить следующие:

- информирование о величине выручки в режиме реального времени;

- способность показать остатки товаров в магазине;

- возможность вести товарный и финансовый учет;

- возможность отправлять по e-mail управленческие отчеты;

- возможность осуществлять инвентаризацию товаров;

- и другие.

При выборе кассового аппарата предпринимателю стоит ориентироваться прежде всего на функциональные особенности и стоимость, а также на сферу будущего применения устройства. Так принято выделять мобильные ККТ, POS-терминалы и устройства, просто печатающие чеки. Все они имеют возможность подключения к фискальному оператору и выгружать информацию о продажах в режиме реального времени. Выбор зависит от наличия постоянного источника питания и ежедневного траффика.

Также обратите внимание на то, что все разрешенные к использованию модели кассовых аппаратов и фискальных накопителей внесены в специальные реестры ФНС.

Штрафы, предусмотренные за неправильное использование ККТ.

- За проведение сделок без использования кассового аппарата для ИП предусмотрен штраф в размере 25–50% от суммы прибыли, прошедшей мимо кассы, но не менее 10 000 рублей.

- За использование касс, не соответствующих новым требованиям, для ИП – до 3 000 рублей. Для организаций – до 10 000 рублей.

Для организаций – 75–100%, но не менее 30 000 рублей.

При этом при повторном нарушении сумма штрафа вырастет до 1 000 000 рублей. Кроме того, может быть вынесено решение о приостановке деятельности организации или предпринимателя на срок до 90 дней.

Также предусмотрены и штрафы за использование фиктивных чеков. Согласно внесенным в КоАП поправкам, для ИП такое правонарушение обойдется в 10 000 рублей, а для организаций – до 40 000.

Штрафы за несвоевременную передачу фискальных данных организация может быть оштрафована на сумму до 100 000 рублей, а предприниматель – до 50 000.

Что делать, если в регионе использования отсутствует или плохо работает интернет-соединение?

Для отдаленных местностей предусмотрен следующий порядок работы онлайн-касс. Аппарат переводится в офф-лайн режим, а все данные по операциям сохраняются на фискальный накопитель и сдаются в налоговую службу при сдаче отчетности или проверке. Местности, в которых предприниматель или организация может проводить кассовые операции подобным образом, определяются местными органами власти. Данная обязанность была возложена на региональные власти письмом Министерства Финансов РФ от 1 сентября 2016 года N 03-01-15/51124 «обязанность по утверждению перечня отдаленных или труднодоступных местностей возложена на органы государственной власти субъекта Российской Федерации».

.jpg)